Em outubro, o Banco Central do Brasil anunciou os limites operacionais e prazos para o lançamento escalonado e eficiente das interfaces dedicadas ao compartilhamento do serviço de iniciação de transação de pagamento de PIX, constituindo, portanto, a Fase 3 do Open Banking no Brasil. Este é um importante marco para a indústria de serviços financeiros, que viu mais tecnologias disruptivas serem introduzidas nos últimos três anos do que qualquer outra indústria na história.

As mudanças propostas pelo BACEN devem promover transformações mais efetivas dos que as vistas na Europa e no Reino Unido, fazendo com que o Brasil se torne a nova referência mundial em Open Banking. Por aqui, a regulação faz uso de princípios de design arrojados, sendo acompanhada de uma importante onda de inclusão digital. Conforme estudo realizado pela TIC Techouse, atualmente, mais de 80% da população brasileira, ou seja, 152 milhões de pessoas, já contam com algum tipo de acesso à internet, e a participação de pessoas conectadas no Brasil vem crescendo. Entre 2019 a 2020, o acesso à internet aumentou de 74% para 81% no país – ou seja, estamos caminhando para uma plena inclusão digital.

Para bancos e instituições financeiras, a inclusão digital tem sido fator determinante no surgimento de novos modelos de negócio que apostam na consequente inclusão financeira de muitos brasileiros. Com isso, há uma grande oportunidade para o Open Banking no Brasil. Atualmente, nosso país ainda conta com mais de 34 milhões de pessoas desbancarizadas.

Além disso, uma pesquisa da Salesforce de 2020 mostra que mais de 60% dos consumidores estão disposos a compartilhar dados para se beneficiarem de melhores experiências. Com um público cada vez mais adepto a compartilhar dados em troca de melhores experiências, novos players e serviços vão surgir e desafiar as instituições tradicionais. Estar preparado para alavancar novas tecnologias e explorar a inteligência dos dados passa a ser parte essencial das empresas de serviços financeiros.

Assim, a pergunta não é se, mas quando o Open Banking irá transformar substancialmente a dinamica competitiva no mercado. As instituições financeiras estão focadas em como se preparar para essa nova fase e como desenvolver competências distintivas no uso de dados para vencer nesse jogo, que passa a ser uma constante guerra pelo cliente. É preciso ter uma estratégia de ataque para adquirir novos clientes e, ao mesmo tempo, defender de forma integrada sua própria base de clientes.

Ainda existem incertezas

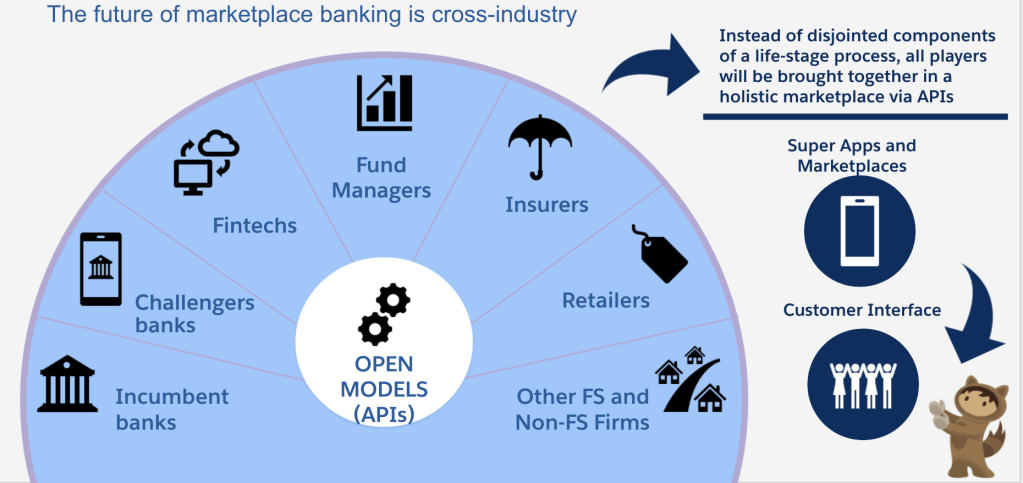

Não há dúvidas de que o Open Finance irá transformar o mercado financeiro, pois este visa estimular a desintermediação busca maior conectividade, indo além dos serviços bancários tradicionais, como crédito e recebíveis, e integrando demais serviços, como seguros e investimentos e outros serviços associados a eventos de vida das pessoas. A intenção é que a experiência com serviços financeiros seja embutida nos eventos de vida das pessoas com uma experiência integrada, transparente e intuitiva.

Uma certeza que se tem é o aumento da competitividade, com grande impacto nos bancos tradicionais. Segundo estudo da consultoria Roland Berger, o Open Banking pode trazer um impacto de mais de R$ 100 bilhões para os players tradicionais com a perda de receitas. Não será trivial para os bancos tradicionais protegerem seus mais de 60 milhões de clientes que potencialmente serão impactados pelo Open Banking.

No entanto, existem ainda incertezas sobre quais serão os casos de uso que serão os reais game changers para os participantes. À medida que a regulação avança, já observa-se movimentos que forçam os bancos incumbentes a desenvolver uma resposta, tais como:

- Competição com players não tradicionais de serviços financeiros, em especial grandes redes varejistas físicas e digitais;

- Surgimento de novos players atuantes na cadeia de valor de pagamentos com novas soluções para payments initialization;

- Aposta em serviços de agregação de contas como um movimento imperativo;

- Guerra por margem e procura por novos modelos de negócio e parcerias, uma vez que o processo de desintermediação está se acentuando para os bancos tradicionais.

Essa agenda transformacional, acelerada pelo Open Finance, vem para movimentar a agenda dos executivos das grandes instituições financeiras em evoluir capacidades internas.

Os bancos reconhecem que existem inumeros desafios que têm de ser endereçados, tais como:

- Promover integração entre os workflows dos diferentes serviços e canais bancários;

- Necessidade de explorar novos serviços para os segmentos de pequenas e médias empresas (PMEs) e também marcar presença na cadeia de pagamentos para atacar principalmente o mercado dos desbancarizados;

- Transformar a experiência do cliente com foco no digital;

- Investir e desenvolver soluções para melhora e agilidade dos processos de crédito;

- Alavancar o uso de dados e tecnologias cognitivas para fortalecer a gestão de riscos;

- Evoluir ofertas e experiências alavancando opções de bundling inovadoras e cross-indústria financeira.

Novas oportunidades para os bancos

Os bancos tradicionais claramente são os grandes alvos dos novos entrantes. Porém, ao mesmo tempo que o Open Finance força uma abertura e competitividade entre os bancos, ele também apresenta uma grande oportunidade para os players tradicionais explorarem novas fronteiras de negócios.

Diversos casos de uso ilustram essas oportunidades, que vão desde integração de seus serviços core por meio de APIs, como a melhora nas ofertas e serviços estimulando jornadas digitais fim-a-fim, até a integração de ecossistemas mais amplos que vão além das experiências financeiras tradicionais.

No Brasil, já vemos players se movimentando para criarem suas plataformas de agregação de contas e Personal Financial Manager (PFM) como primeiro passo para entregar uma experiência positiva para seus clientes com o Open Finance. Existe ainda uma longa jornada na evolução da experiência e serviços financeiros. Por exemplo, no Reino Unido, onde o Open Banking é uma realidade desde 2018, quando o PSD2 entrou em vigor, é possível observar grandes avanços na chamada “economia de APIs”, com o surgimento de novos serviços para PMEs. Muitos bancos naquele país estimularam parcerias com fintechs para se beneficiar dessas oportunidades, como o caso do HSBC e Barclays.

À medida que se observa os potenciais casos de uso para os bancos, conclui-se que o caminho de expandir presença e ir além do core é o que traz mais potencial aos bancos tradicionais. Oportunidades como estabelecer marketplaces e focar na multicanalidade conectando experiências financeiras inovadoras, desenvolver abordagem para monetização de dados como Golden APIs, desenvolver modelos preditivos com Inteligência Artificial para churn e Next Best Offer (NBO), ou até integrar e orquestrar ecossistemas de health-wealth com produtos de investimentos, seguridade, proteção, são oportunidades que os bancos podem explorar de forma mais efusiva com o Open Finance.

O poder de geração de negócio que os bancos têm com as oportunidades derivadas da conectividade via APIs é muito amplo. Porém, para que o negócio capture esse valor é preciso uma visão estratégica clara voltada aos modelos de negócio de ecossistemas digitais de forma mais ampla e projetada para captar novas fontes de receita, sejam através da venda direta de seus produtos, seja na venda de serviços de distribuição, ou mesmo com a prestação de serviços adjacentes multi-indústria.

Os bancos são alvos naturais para serem atacados pela competição pelo fato de deterem suas grandes bases de clientes. Paradoxalmente, os bancos também têm a vantagem competitiva de poderem assumir um play de orquestração desses novos ecossistemas emergentes, atuando como grandes hubs de conexão entre seus clientes e demais serviços, colaborando assim na construção de uma experiência digital de maior valor para seus próprios clientes.

O futuro é a guerra pelo cliente

A guerra pela atenção e fidelização do cliente já iniciou e irá se acirrar muito mais, a níveis nunca vistos antes pelos bancos no Brasil. Já é possível observar movimentos estratégicos mais variados entre os atores para se preparar para o Open Finance. Por exemplo, Itaú e Bradesco têm investido na construção de suas próprias soluções de agregação, outros como BTG e Original têm adquirido fintechs especializadas neste serviço. Também estamos vendo players de varejo adquirindo plataformas de Open Finance para que passem a entrar de vez nesse jogo, como é o caso da Ame Digital da B2W.

Neste cenário de rápidas transformações do ambiente competitivo, bancos devem pensar nas suas respostas estratégicas e rapidamente transformar essas estratégias em ações práticas. O panorama exige que bancos enderecem 3 questões estratégicas:

- Como executar uma estratégia deaquisição de clientes frente às oportunidades do Open Finance?

- Como defender a sua própria base de clientes?

- Como integrar e coordenar capacidades internas necessárias para vencer?

Lutar constantemente pela aquisição de clientes é imperativo no Open Finance

O acesso às informações consentidas dos clientes abre uma disputa sem precedentes no mercado. Bancos saberão quais produtos clientes de bancos concorrentes têm, bem como a propensão e receptividade destes a receber uma outra oferta. Logo, para vencer neste complexo jogo de aquisição de clientes e controlar o CAC, os bancos devem aterrissar suas propostas de valor em ecosistemas que façam sentido, além de definir os seus casos de uso principais associados à proposta de valor.

Para se transformar em uma máquina de aquisição de clientes os bancos tradicionais precisam se atentar a alguns pontos. São eles:

- Capacidade de atingir as pessoas certas no momento certo, com mensagens personalizadas e entendendo os sinais de momento de vida de cada indivíduo;

- Necessidade de uma metodologia e ferramentas de gerenciamento de leads vencedoras;

- Personalização de produtos e serviços @scale e complemento da oferta com produtos não essenciais;

- Recursos para aproveitar dados prórprios e de terceiros e agregar Inteligência Artificial para obter insights em tempo real;

- Recursos de enriquecimento de dados para se beneficiar de oportunidades de monetização de dados;

- Capacidade de reduzir o time-to-market com desenvolvimento ágil de soluções digitais, inovando e indo além dos produtos e ofertas do core business.

Defender a base de clientes exige ter uma experiência impecável

O ponto fundamental da manutenção dos clientes é o exercício constante de construção de confiança nas relações. Isso exige que bancos desenvolvam de fato uma visão baseada no cliente e não em produtos. Ter uma visão centrada no cliente significa ter habilidade para controlar cada bit de informação. É preciso saber tudo que acontece com cada cliente em seus momentos de vida e promover uma experiência impecável.

Em um contexto de grande troca de informações, os competidores não terão mais segredos dos clientes dos bancos. Logo, para que os bancos possam ter êxito na manutenção de suas bases, é preciso que foquem em alavancas específicas, como:

- Transformar as relações com os clientes, com profunda compreensão das necessidades individuais;

- Desenvolver modelos de distribuição e serviços multicanal;

- Ter jornadas digitais tanto em oferta quanto em customer servicing sem pontos de fricção entre múltiplos canais;

- Personalizar ofertas alinhadas às necessidades individuais;

- Estar atento às tentativas de ofertas de competidores aos seus clientes e responder rapidamente;

- Ser capaz de se integrar em múltiplos ecossistemas e marcar presença nas diversas experiências digitais de seus clientes.

Para ter sucesso na defesa da base de clientes, os bancos precisam, no entanto, ter alta capacidade de uso de dados e aproveitar a Inteligência Artificial para revelar as necessidades do cliente e inferir a intenção, antecipar intenções de vendas cruzadas ou incrementadas e evitar o churn de maneira eficaz. Ter uma visão unificada de seu cliente entre todas as áreas, canais e produtos é um grande desafio para a maioria dos bancos tradicionais, que desenvolveram seus negócios ao longo dos anos em sistemas legados, muitas vezes orientados aos silos organizacionais existentes.

Integração é o nome do jogo

É obrigatório que os bancos desenvolvam suas capacidades de integração e modelos de entrega. Porém, a fragmentação de dados do cliente impede que os bancos ofereçam uma experiência positiva para seus clientes. Além disso, o Open Finance desafia a capacidade dos bancos em trabalhar com integrações com third-party providers.

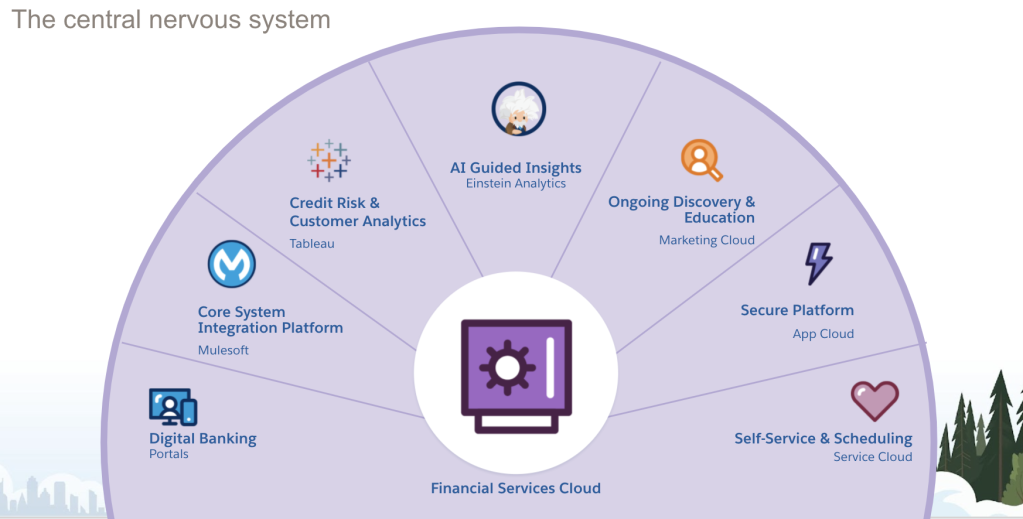

Para vencer no jogo do Open Finance e garantir que suas iniciativas de ataque e defesa estejam coordenadas, os bancos devem estar aptos não só para garantir integração sistêmica, mas também alavancar a colaboração de trabalho, tanto interna quanto externamente.

Para isso, os bancos devem se atentar a:

- Integrar seus sistemas bancários core: conectar rapidamente sistemas bancários legados com aplicações em nuvem utilizando conectores e modelos de integração otimizados à suas arquiteturas;

- Empoderar e estimular seu ecossistema de APIs: permitir que os desenvolvedores, parceiros e clientes descubram e reutilizem APIs providenciadas pelo banco;

- Criar experiências de cliente conectadas com mais rapidez: oferecer experiências integradas com mais rapidez em todos os canais e linhas de negócios;

- Melhorar a colaboração e alavancar geração de insights automatizada: simplificar o processo interno de gestão de informação, promover a colaboração e turbinar os mecanismos de relatório, agregando inteligência e antecipando decisões de negócios;

- Criar uma vantagem competitiva em torno dos dados: criar oportunidades de vendas cruzadas, aproveitar sinergias em vários setores de negócios e obter o direito de orquestrar ecossistemas, gerenciando relacionamentos com clientes e terceiros.

- Os bancos que irão vencer o jogo com o Open Finance são aqueles que têm uma cultura, de fato, orientada a dados.E tornar-se uma organização orientada a dados é uma maratona, não um sprint. Tomar medidas incrementais pode ajudar as organizações, independentemente do tipo, tamanho e setor, a aumentar sua cultura de dados.Como preparação para a maratona, exige planejamento, prática, reflexão e obtenção de pequenas vitórias para atingir metas como vantagem competitiva, satisfação do cliente e produtividade aprimorada para ajudar sua empresa a prosperar no “novo normal”.

Reagir aos desafios do Open Finance está longe de ser uma resposta a curto prazo e simples. À medida que a regulação avança e os casos de uso iniciais vão sendo colocados à prova, é inevitável que os executivos dos bancos sejam pressionados a endereçar temas-chave. Afinal: qual deve ser a estratégia na introdução de soluções integradas aos seus clientes? Como criar vantagens competitivas ao redor dos dados? Como evoluir e superar limitações de arquitetura para ter agilidade para responder às inovações do mercado?

Como podemos ajudar?

A Salesforce possui as capacidades necessárias para ser parceiro na transformação digital das instituições financeiras. Com soluções desenvolvidas especificamente para endereçar os desafios da indústria financeira, temos casos de sucesso que permitiram aos nossos clientes conectar os casos de uso aos seus objetivos de negócios e responder aos desafios com maestria.

A Salesforce é a plataforma de gestão de relacionamento com o cliente (Customer Relationship Management, ou CRM) nº 1 do mundo. Ajudamos suas equipes de marketing, vendas, serviços e tecnologia a trabalhar como uma só, de qualquer lugar, para que você possa manter seus clientes satisfeitos onde quer que estejam.

Quer saber mais sobre nossos casos de sucesso na indústria financeira? Confira alguns destaques abaixo e pergunte-nos como:

-

Conhecer cliente é prioridade em fintech com mais de 10 milhões de correntistas;

- SulAmérica usa Salesforce para jornada de transformação digital;

- Grupo XP faz transformação digital para elevar satisfação do cliente.

E-commerce e a busca por crescimento

Cada vez mais, os líderes de varejo e de marca estão sob pressão para gerar crescimento em todas as oportunidades. Entenda como priorizar as iniciativas de geração de receita com tempo, orçamento e recursos limitados.