岸田政権では、今年を「資産所得倍増元年」とし、「貯蓄から投資へ」のシフトを推進しています。そのような方針のもと来年1月からは新たなNISAが始まり、非課税の限度額の大幅な引き上げも予定されており、金融機関の皆様は準備を進められているところかと思います。

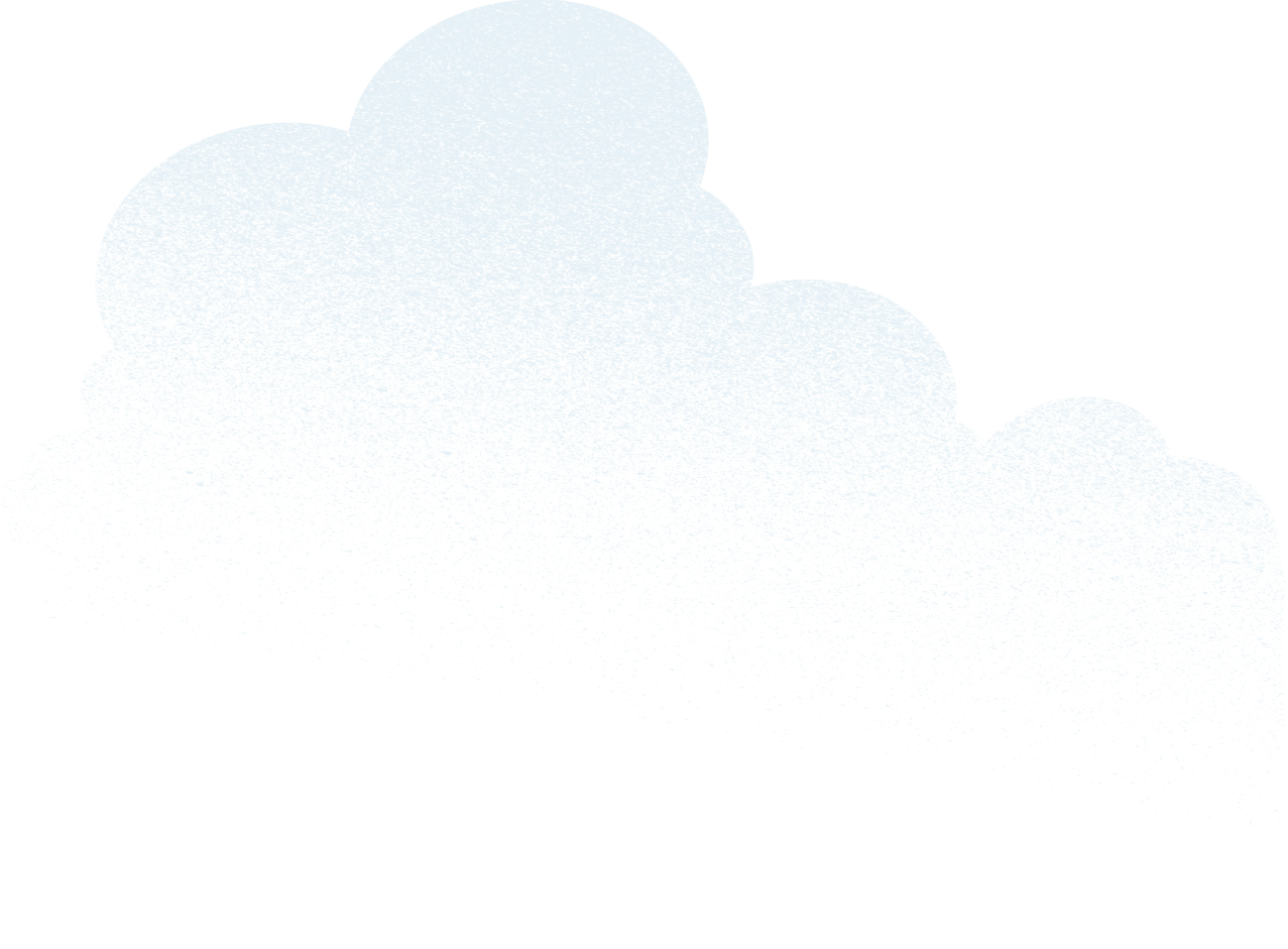

ですが、投資家側の状況に目を転じますとコロナ禍を経てインフレで経済の不確実性が高まっており、弊社の調査によると「パーソナライズされたアドバイスやガイドを受けたい」という顧客の割合は、銀行業界で61%、ウェルス業界で73%に達しています。

しかし、「金融機関から適切なガイドを十分に受けている」と回答した顧客は、わずか21%しかおらず、実に8割近くがニーズが満たされないと感じている状況にあり、顧客の期待値と提供されるサービスの間に大きなギャップが存在しています。

結果的に、年間25%もの顧客が金融機関を乗り換えており、金融機関には多くの機会損失が発生しています。

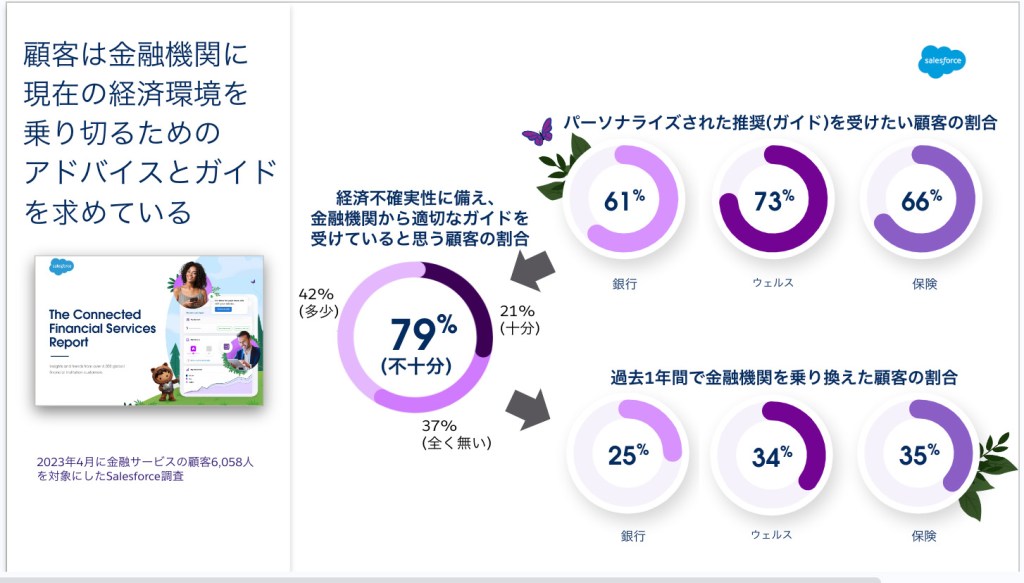

さて、これだけパーソナライゼーションやハイパーパーソナライズの必要性も声高に叫ばれ、データの重要性や予測AI・生成AIが普及する中で、なぜ金融機関はパーソナライズされた体験を提供できないのでしょうか。

弊社の別の調査によると、個人データを提供しても良いという顧客は66%と多くいるので、個人データの提供をユーザが拒否している、という訳ではなさそうですが、34%の顧客が難色を示すように、顧客データの取得には、顧客にもメリットがないと情報を提供してくれません。

例えば、アメリカの最大手の住宅ローン提供会社で金融・非金融サービスを提供するロケットモーゲージ社は、資産管理(PFM)アプリとロイヤルティプログラムも提供し、利用するサービス段階応じて住宅金利優遇する施策を実施し個人データを集めているので、ロイヤルティプログラムも活用して、利率や手数料の優遇、ポイントバックなどの特典と引換に、顧客の金融関連の情報を収集していくことが有効です。

なお、別の課題として、70%の金融機関は「データの能力不足」を一番大きな理由にあげています。

「データの能力不足」とは、データが断片的で利用できなかったり、個人情報保護法の観点で顧客情報の利用が制限されたり、限られた予算でデータのクレンジングが滞り、AIによる洞察力が利用できていない状態のことを指します。

つまり、多くの金融機関が、部門、サービスやシステムの単位で縦割りで顧客データを収集し貯めてはいるものの、データを利活用できていないという状態にある、ということが多くの金融機関が抱える問題となっています。

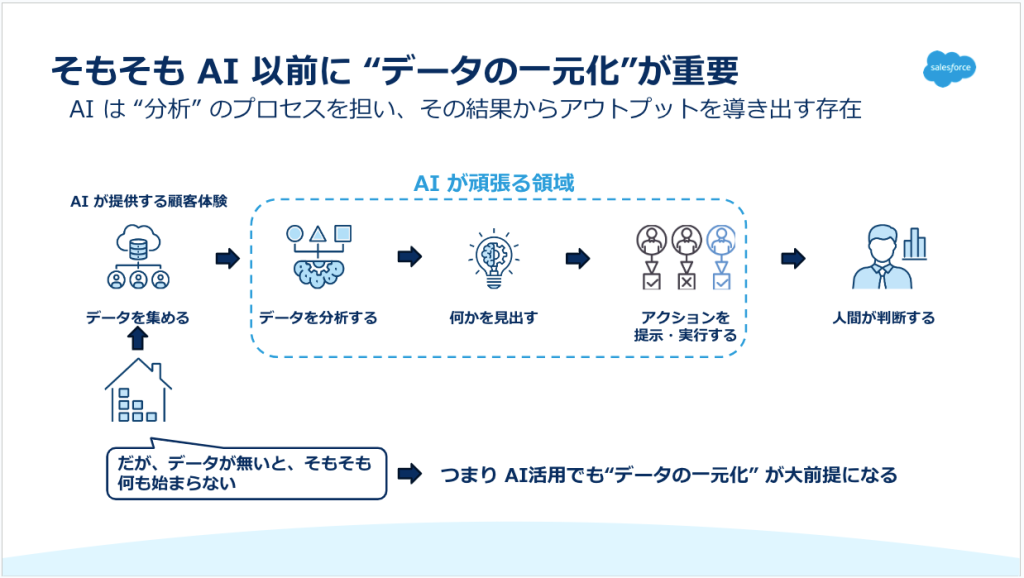

このような「データの能力不足」の課題解決には、「データを貯める」だけではなく「データの一元化」を行い、AIが良質で最適な示唆や推奨を出せるよう地ならしをした上で、人やAIが利活用できる仕組みを整備することが重要です。

ただし、データレイク、DWHなど、ハイパースケールにデータを格納するデータプラットフォームが普及してきていますが、データの蓄積や処理に主眼を置いたツールを入れても、保存されるデータが増えるだけなので、活用が進みません。

“Garbage In, Garbage Out”(ゴミを入れたら、ゴミが出てくる)という格言があるように、予測AIや生成AIによる洞察力を引き出すために重要なのは、AIからどのような示唆や推奨を得たいのか、目的を明確にしてから、収集すべきデータを検討することが重要です。

例えば、アフリカ最大手のスタンダード銀行では、「銀行のウェルスのお客様に初めての赤ちゃんが生まれたというライフイベントを検知しAIが銀行員へアクションを提示し、ライフプランアドバイザーがタイムリーにお客様へお祝いの電話をし新居の購入を手伝う」という顧客体験を実現するために、「顧客のライフイベントに寄り添ったご提案をする」という目的を掲げています。

その目的を実現するために、顧客の銀行データ(契約者情報、口座明細など)、保険データ(保有商品、満期など)、投資データ(ポートフォリオ、損益状況など)を一元集約し、顧客をライフイベントやライフゴールを軸にセグメント分けし、各セグメント向けに提案すべき自社商品のマッピングを行っています。

そして弊社のEinsteinによるNext Best Action(次に取るべき行動)の示唆をアドバイザーへ与えることで、アドバイザーの力量や経験値によらず、誰もが一定レベルのパーソナライズされたアドバイスやご提案をお客様へ提供できるようにすることで、投資の入り口からお客様をガッチリと抑えています。

また、ブラジル最大手のデジタルバンクでスーパーアプリを展開するインター銀行では、銀行、クレジットカード、投資、保険、ショッピングの5つの主要事業分野に渡る数百もの金融/非金融サービスを提供していますが、顧客情報が散在し、事業の基本戦略であるクロスセルがうまく機能していないという課題がありました。

そこで、「全サービスのユーザ行動を理解し提案力を向上する」という目的に向け、主要事業分野全ての顧客の属性情報、ウェブチャネルの行動情報を一元集約し、データを顧客軸で統合し、エンゲージメントスコアを自動作成し、セグメンテーションに沿ってタイムリーにパーソナライズされた商品提案をできるようにしました。

煩わしいメールの送信回数を減らすことで、投資を含む各種商品の勧誘、提案時の顧客体験を向上し、ROIも20倍高める成果も出されています。

![“データ活用”は、目的から逆算する キーワードは [集めて] [処理して] [何かする]](https://www.salesforce.com/jp/blog/wp-content/uploads/sites/10/2023/11/jp-financial-dx-ai-img04.png?w=1024)

ただし、スタンダード銀行やインター銀行のように、データ集め、顧客軸で分析し、セグメント分けを実施する際に、そもそもどのようなデータを集め、どのような軸で分析し、セグメント分けするか、皆様、ノウハウも無く悩まれるポイントかと思います。

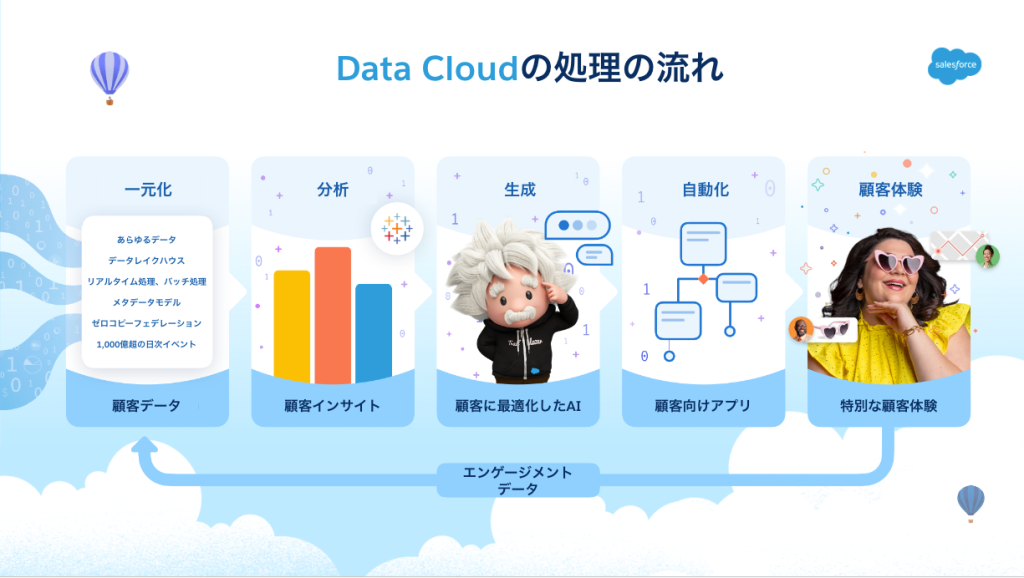

SalesforceのData Cloudは、そもそもCRMの業務用途に合わせ、よく利用されるデータ項目がメタデータとして既に定義されているので、そこに皆様のご利用されているデータレイクやDWHの既存データをマッピングしてもらうことで、簡単にデータ収集でき、顧客単位で名寄せID統合し、セグメント分けまでノーコードで実施できます。

通常ですとIT部門へ委託しSQLでデータを抜いてデータ整形し、データレイク、DWHやCDP上で見れるようにするのに数週間ほどかかるハードルが高い作業が、業務部門のアドミニストレーターの方ができる作業レベルで、数時間ほどで完了します。また一連の施策を実施後に効果が出なかった場合でもData Cloudでは、データの収集、分析、モデル化をノーコードで高速化できるので、データの民主化を推進できます。

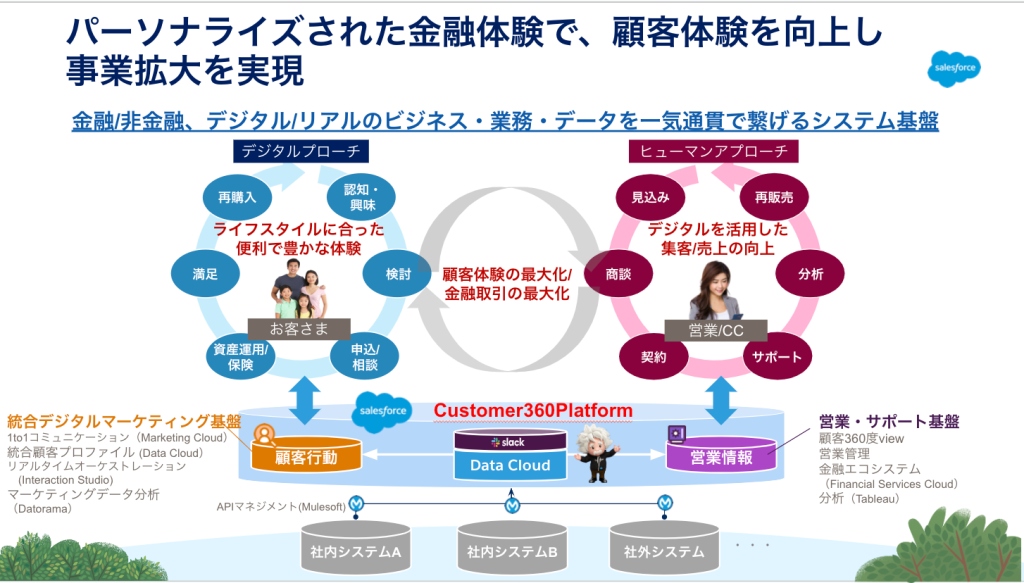

そのため幅広い業務領域からもたらされるデータを “顧客単位” で管理しつつ、施策・活動ごとに “必要なデータ” だけを集めて、必要なデジタル/リアル、金融/非金融のデータをすぐに活用できるようになります。

それにより、デジタルチャネルでの顧客行動を営業職員が見ながら応対できるようになり、お客さまの変化に合ったきめ細かなサービスを提供するOMOが可能となります。

更に、Data Cloudは、SalesforceのAIであるEinsteinや外部LLMの生成AIのパートナーサービスとも連携し、デジタルマーケティングや営業/コンタクトセンターでの顧客応対をサポートし、顧客へのきめ細やかな顧客応対を可能にします。

これらの仕組みは、変革のステップに応じて、スモールスタートで一部のみ利用することもできますし、全ての仕組みを利用いただくことも可能です。

また、これらの一元集約したデータは、TableauというBIツールを活用して人が分析することが可能ですし、生成AIのグラウンディング情報としても活用できます。RMがパーソナライズされたメールを生成したり、コンタクトセンターのエージェントが顧客へ提案すべき商品を推奨したり、パーソナライズされた通知をメールやSNSで自動化して発信することで、最適な顧客体験を提供していきます。

なお、重要なことは、このようなお客様への提案の反応を、エンゲージメントデータとして一元化して利活用し顧客体験を向上するハーベストループを回していくことです。それにより、生涯にわたり顧客へガイドを与え続け、アドバイザーとして長期にわたる関係構築を目指していくことが可能となります。

最後にまとめです。本記事では、以下のことをお伝えさせていただきました。

- 顧客は、パーソナライズされたアドバイスとガイドを求めている。

- 顧客の様々な「データを貯める」だけではなく「データの一元化」を行い、AIによる洞察力も利活用できる仕組みを整備することが重要。

- Salesforceを活用することで、金融機関は顧客行動データと金融データを統合し、

顧客の経済状況や人生設計に沿った最適なアドバイスやガイドを、デジタルとリアルの両チャネルにおいて、AIも活用し効果的に提供できるようになる。

AI+データ+CRMで、思い描いていた顧客体験を実現

あらゆるソースから取得した顧客のリアルタイムデータ集約して、お客様の全体像を把握。そのうえで、リアルタイムの顧客行動をキャッチして、相手に働きかけることが可能になります。